世帯資産2600万円を作り、妻がセミリタイアしました。

我が家では投資・資産運用を行ってはいますが、形成した資産のほとんどは貯蓄・節約によるものなので万人に再現性が高いと思います。

いや、投資での儲け方を教えてよ。

なんて言われそうですが、投資における再現性はとても難しいです。

- 同じタイミングで売買できるか

- 資金力も同じか

- 損失にどこまで耐えられるかメンタルも同等か

- ほんとにリーマンショックのようなグラフを描くか

- など

節約や節税は再現性があります。この記事では主にその2点について書いてあります。

2018年4月時点で、妻:皮算用名義の資産が1400万円あります。

プラス、夫名義で1200万円位(これは夫婦で貯めた分で9割は定期預金や財形貯蓄などの現金です)。

そんな30代夫婦な皮算用家のお金の貯め方についてです。

夫の奨学金は夫婦で返済完了したので、奨学金分無ければ、もう400万円は多かったです(゚-゚)

1,200万円→1,600万円(T_T)

夫婦2人で夫の分の奨学金を返済する事に葛藤は無かったかって?ありませんよ!よく出来た嫁ですから!

夫の小遣いを月1万円減額×数年間やって、残金一括返済の時に、同じ金額を皮算用が家計口座から貰いましたから。

お金を貯めるのに必要な2つの方法

- 先取り貯金

- 節約

この2点を実行しました。

夫婦のスペック

夫:正社員

妻:元教諭(教育公務員)

子どもはいません。

2018年3月末に妻:皮算用が30代でセミリタイアしました。

学校の先生は時間拘束が長く、平均で月40~120時間の時間外労働があります(みなし残業代が基本給の4%付いています。月1~2万円程度です。給特法)。

「辞めよう」と決めて、資産的に準備が整うまで10年近くかかりました。

先取り貯金でお金を貯める!

「毎月残ったお金を貯めよう」とするのは間違いです。たいていは残金が雀の涙ほどになります。

確実に貯めていきたいならば、先取り貯金が正解です。世帯収入(手取り)の2割以上を貯めていくと良いです。

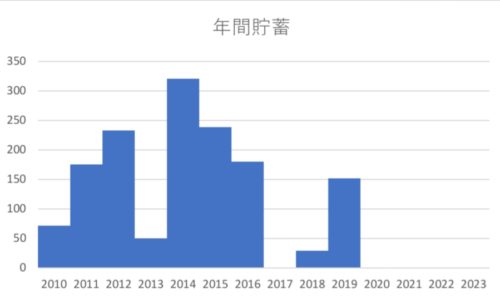

皮算用家では、妻:皮算用の方が稼ぎが良かったので妻の収入で生活し、夫の給料は丸ごと貯蓄してきました。

世帯収入(手取り)の4割程度貯めていました。

車を買ったり、趣味用の出費で貯蓄の少ない年もあります。

ホントは、「少ない方の収入で生活し、多い方を貯める」が正解なんですけどね。

夫1人分の収入を貯めてたにしては、あんまり貯まってなくない?

そう感じる方もいるかもしれません。

そんな貴方は素晴らしい。お金の事をよくわかってる(・∀・)

そう!我が家は、お金使ってます。

夫婦共通のアウトドアの趣味に年170万円(車も使うので、取得費+維持費・ガソリン代など込みで)つぎ込んでいます。

もう10年越した位の趣味なので、その趣味をやっていなかったら、 もう2,000万円は多かったはずです(+_+)

1,200万円→3,600万円!?(゚-゚)

でも、その趣味がなければ、人生はもっと味気ないものだったと思えるので、これからも続けていきます(^^)v

趣味のお陰で、日本全国に老若男女幅広く友人がいます。

最高齢の友人は70歳超です。

サラリーマン・個人事業主・会社社長・主婦など職種も様々です。所属する世界が違うと、ものの見方が異なるため、ためになります(・∀・)

そもそも世帯年収が低いならば収入を増やす

皮算用家は新婚時代の世帯年収(額面)が700万円。妻:皮算用のセミリタイア直前の世帯年収(額面)は1,200万円でした。

高収入夫婦だから貯まって当たり前。

もちろんその通りです。

世帯年収を上げる方法は4つほどあります。

- 夫が勤務先での年収を上げる

- 妻が勤務先での年収を上げる

- 副業OKの勤務先なら副業する

- 転職して年収を上げる

今どき妻が新婚時から専業主婦な家庭は少ないと思いますが、妻も働ける間に働いておく方がよいです。

20代女性は仕事探しが容易ですが、無職期間が長くなった40代・50代女性では選べる仕事が少なくなります。

「夫の収入がリストラなどで減っても、『男が家計を支える』という固定観念から抜けられない」というより、今まで主婦だった人が稼げる職場なんてありまへんで。パートで数千円もらうために新しい服を買ったりするの無駄でしょう。https://t.co/IGAT6oPAKY

— NYの会議通訳者が教える英語 (@NYCenglessons) October 20, 2019

節約してお金を貯めるには4点見直す

月1万円の節約は月1万円の収入アップと同じです。

月収を1万円上げることはなかなか難しいですが、月1万円の節約はそう難しいことではありません。

節約については、固定費の見直しを行いました。

食費などの変動費を下げるのは、常に予算を意識しないと節約できません。難しいです。固定費は1度下げてしまえば意識せずとも節約できます。

また、食費を下げると先々健康に響いてきます。節約のために食費を削るのは間違いです。

- 安い住宅に引っ越す

- 通信料の見直し

- 保険の見直し

- ふるさと納税する

引っ越した先は築35年リフォーム済みの物件でした。

毎月の家賃が約3万円下がりました。合計2年間住んだので3万円×12ヶ月×2年=72万円浮いたので、引っ越し代を加味しても引っ越して良かったです。

ちなみに各種支払いはクレジットカード払いにしてポイントを貯めるべきです。楽天ポイントは楽天証券でも使えるのでポイントで投資を行うことができます。

通信料を見直して節約!

通信料の見直しについては以前はドコモだったのですが、日本通信にしました。

ドコモ→Y!モバイル(ソフトバンク回線)→ドコモ→楽天モバイル(ドコモ回線)→日本通信(ドコモ回線)の経験があります。

趣味のアウトドアで山や海に行くのですが、田舎過ぎると電波が入らないんです!やはりドコモが強いです。でもドコモの料金は高いので、ドコモ回線の格安SIMにしました。

夫は仕事で電話も使うので少々高いですが、ドコモ時代の9,800円×2人=19,600円と比べると全然安いです!

↓↓現在の日本通信の合理的プランです↓↓

30G・70分カケホーダイで2,181円

1Gで293円

保険の見直し

2019年現在、皮算用家が契約している保険は2つのみです。

- 火災保険(個人賠償責任保険含む)

- 自動車保険

年間の保険料は7万円(月6,000円)程度です。

掛け捨ての保険は毎年見直すと保険料が下がる可能性が高いです。

自動車保険乗り換えてすぐは車両保険付けて3.2万円でした。

【20等級・ゴールド免許・レジャー使い・年間2万km】

保険については、家族構成・貯蓄・病歴や傾向から総合的に判断すべきです。

皮算用家では医療保険は3年ほど前に解約しましたが、2018年の医療費が90万円近くかかったので(自費治療を選択した)、医療保険に加入したままでいた方が得でした。

医療保険解約して損した!

ふるさと納税する

ふるさと納税が始まった年からやっています。

翌年の住民税を前払いするだけの貯金がある人にはものすごくお得な制度ですので、やらないのはもったいないです!

ふるさと納税の返礼品でお米やお肉をもらい、家計の節約をしています。

縁もゆかりも無い土地に『ふるさと納税』できます。

『ふるさと』っていったい・・・。

お金の貯めかたは人それぞれのペースがある

皮算用家は独身中も趣味にはお金を使いましたが、日々の生活はそんなに豪遊していませんでした(お酒は週1~2でタバコ無し)。

手取り収入の2割を貯蓄するのが正解と言われています。現在の生活でそれが難しい場合は、生活スタイルの見直しが必要です。

我が家は格安SIMに変更したり、保険の見直しも行いました。

お金が貯まったら資産運用を始める

「毎月少しずつお金を貯めていきなさい。そうすれば、年末にはびっくりすることでしょう。あまりの少なさに。」

アーネスト・ハスキンズ(作家)

3~6ヶ月分の生活費を現金として置いておき、それを超すお金は投資にまわしてよいと言われています。

銀行金利なんて0.001%とかですから、ほとんど増えません!

昭和の時代では郵便局の貯金は金利が12%だったよ。

昔むかしは高金利でしたが、現在では漠然とお金を預けていても生活は豊かになりません。

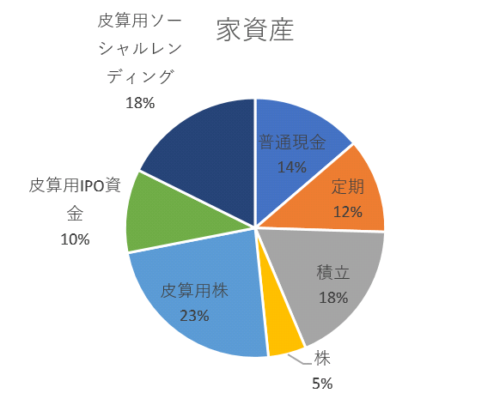

【セミリタイア(2018年)時点での世帯資産内訳】

私は個人資産1,400万円ありますが、そのうちのいくらかは株式投資を行っています。

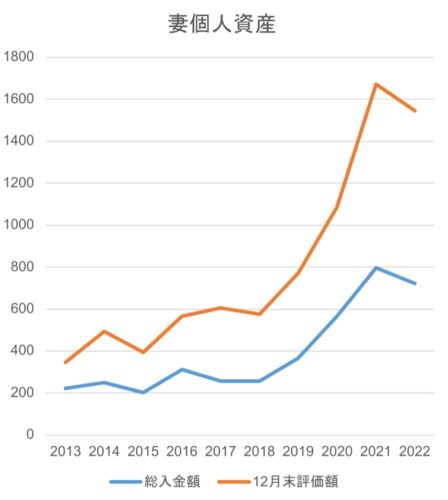

2013年から始めた株式投資は増減はありますが、増えていっています。

実家に頼れる人

いざとなったら実家に帰って食べさせて貰える人は最低3ヶ月分の生活費の現金を置いておきましょう。

イキナリ職を失った場合、次の仕事が見つかるまでの生活費・実家に帰る引っ越し代です。

実家に頼れない人

実家に頼れない人は最低6ヶ月分の生活費の現金を置いておきましょう。

そして、イキナリ職を失うことの無いよう気をつけてください。

因みに、この場合の現金は普通預金などで置いておきます。

定期預金では、すぐに引き出せないのでダメです。

投資・資産運用は余裕資金で行う

2013年開始のグラフでも増減があります。プラスばかりは続きません。

そして、運用がドへたくそだと、マイナスばかりが続きます。

そのため、「虎の子のお金です。無くなると将来設計が崩れます(T-T)」なんてお金を運用してはいけません。

株式投資の平均リターンの期待値は7%と言われています。

手間ひまかけたくない人は投資信託がオススメです。

特にこの2つがオススメです。新興国はハイリスクハイリターンです。

- 全世界株式や債券

- 先進国株式や債券

「みんながお金もちになれば、自分もお金もちに。みんなが貧乏になれば、自分も貧乏に。」

という考え方でこの2つを勧めます。

みんなと一緒なら恐くない!

株式の方が上下の揺れ幅が大きいです。そのため、利益も大きくなりますし損失も大きくなります。

株式よりも債券のほうが安全資産であると言われています。(我が家は債券は持っていません)

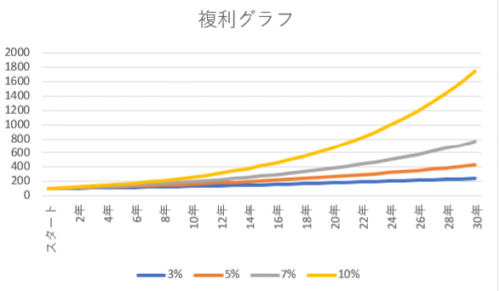

100万円を運用するとこんな推移

当たり前ですが、利回りが高いほど儲かります。そして年数もかければかけるほど儲かります。

- 3%(高配当株と呼ばれるライン)

- 5%

- 7%(個別株の平均利回り)

- 10%

この4パターンをグラフにしてみました。

100万円をそれぞれの%で運用するとこんなグラフとなります。

10年後→20年後→30年後はこうなります。

- 3%:134.4→180.6→242.7万円

- 5%:162.9→265.3→432.2万円

- 7%:196.7→387.0→761.2万円

- 10%:259.4→672.7→1,744.9万円

10%複利で30年間運用すると、100万円は1,745万円になります。

ちなみに、もしそれぞれ100年間運用するとさらにその差は大きくなります。

- 3%:1,922万円

- 5%:1億3,150万円

- 7%:8億6,772万円

- 10%:137億8,061万円

100年間運用というのは、だいたい3代になります。祖父母の代から運用していると、孫世代では億万長者になります。

137億円あれば、利息だけで生活できそうですね。

ちなみに10%運用の101年後は151億円です。

「複利は人類最大の発明である」

アインシュタインの言葉です。

2013年から投資を始めました。当時30歳を過ぎていましたが、まだ若い時代に投資を始められて良かったです。

初心者におすすめの資産運用・投資

おすすめは3つですが、特に若者にはつみたてNISAをオススメします!2024年からはNISAとつみたてNISA→一元化された新NISAになります。

iDeCo

無収入の人以外はiDeCoをすると得です。

ただし、NISAはいつでも現金化できますが、iDeCoは60歳まで現金化できません。今後70歳まで伸びる可能性もあります。

そのため、「老後資金です!」ならばiDeCoをすすめますが、まだまだお金を使う予定があるヤングマンにはiDeCoはすすめにくいです。

結婚・子育てとお金が必要です。

iDeCoは掛け金が全額所得控除されるので、年末調整で払いすぎた税金分が返ってきます。

得さはつみたてNISAよりもiDeCoです!ただし、換金の容易さを考えるとつみたてNISAです。

お金に余裕がある人は両方やると、なお得です。皮算用夫婦は両方やっています。笑

笑うとこですよ!

無収入の人以外はiDeCoをすると得です。

【得】というか、正しくは、払うべき税金を将来に先送りしています。iDeCo受け取り時に税金がかかりますが、退職金控除が使えます。

まぁ、税制なんて変わる可能性がありますが・・・。

少額からでも投資・資産運用は始められます。

コメント